Investir dans l’immobilier, c’est comme écrire une nouvelle page de son histoire, une histoire de pierres et de rêves. Quand il s’agit de choisir entre la Loi Pinel et le statut LMNP, on se retrouve face à deux chemins différents, chacun offrant ses promesses de rentabilité et de défiscalisation.

Dans ce voyage immobilier, laissez-moi vous guider à travers ces dispositifs, leurs nuances et leurs avantages, pour que vous puissiez faire le meilleur choix et écrire votre propre symphonie de réussites et de rendements.

Comprendre le dispositif pinel

Chaque matin, quand le soleil pointe à l’horizon, nombreux sont ceux qui pensent à l’avenir. Investir, c’est planter une graine pour demain. Et quand on parle de pierre, le cœur s’emballe, car elle symbolise la stabilité. La Loi Pinel, c’est cette promesse d’un futur solide, mais bien sûr, rien n’est sans conditions.

Le dispositif Pinel, c’est avant tout une opportunité. Une loi pensée pour ceux qui rêvent de conjuguer investissement et réduction d’impôt. Imaginez, acheter un logement neuf, dans une zone spécifique, approuvée par l’État. Le temps passe, mais les zones évoluent peu, offrant toujours cette chance de toucher les cœurs des revenus modestes.

Pour bénéficier pleinement de cette réduction d’impôts, il vous faudra respecter certains critères :

- Plafonnement du loyer : Ne pas dépasser un certain seuil pour le montant du loyer.

- Durée d’engagement : Louer le bien sur une période allant de 6 à 12 ans.

- Plafonnement des ressources des locataires : S’assurer que les locataires répondent à des critères de revenus.

Ce dispositif offre des avantages indéniables :

- Réduction d’impôt significative : Jusqu’à 63 000 euros sur 12 ans.

- Constitution d’un patrimoine immobilier solide.

- Investissement dans des zones à forte demande locative.

Pour profiter au maximum de la Loi Pinel, voici quelques conditions à ne pas négliger :

- Plafond d’investissement : Jusqu’à 300 000 euros.

- Zone géographique : Investir dans les zones éligibles.

- Durée de location : Louer le bien pendant une période déterminée (6, 9, ou 12 ans).

Les avantages du dispositif pinel

Les promesses de la Loi Pinel sont nombreuses. Tout d’abord, la réduction d’impôt est un atout majeur. Imaginez pouvoir alléger vos charges fiscales de plusieurs milliers d’euros chaque année. C’est un souffle de liberté pour de nombreux contribuables qui cherchent à optimiser leur fiscalité.

- Réduction d’impôt significative : Jusqu’à 63 000 euros sur 12 ans, un avantage non négligeable pour alléger ses charges fiscales.

- Constitution d’un patrimoine immobilier solide.

- Investissement dans des zones à forte demande locative : Les zones éligibles à la Loi Pinel sont sélectionnées pour leur tension locative, assurant ainsi une demande constante et réduisant les risques de vacance locative.

Pour un investisseur, ces avantages se traduisent par une sécurité accrue et une visibilité à long terme. La réduction d’impôt permet d’alléger considérablement la pression fiscale, rendant l’investissement plus attractif. De plus, investir dans des zones où la demande locative est forte assure une occupation rapide et continue du bien, réduisant ainsi les périodes de vacance locative.

Les conditions pour bénéficier de la loi Pinel

Pour tirer le meilleur parti de la Loi Pinel, voici quelques conditions à ne pas négliger :

- Plafond d’investissement : Jusqu’à 300 000 euros, un montant qui permet de diversifier ses placements tout en restant dans des limites raisonnables.

- Zone géographique : Investir dans les zones éligibles, ces zones sont définies par l’État et sont généralement les plus dynamiques en termes de demande locative.

- Durée de location : Louer le bien pendant une période déterminée (6, 9, ou 12 ans), une durée qui assure une stabilité et une rentabilité sur le long terme.

En choisissant 123loger, vous bénéficiez d’une plateforme efficace pour simplifier la mise en relation entre locataires et propriétaires, réduisant ainsi les périodes de vacance locative et assurant une rentabilité continue.

Rejoignez-nous pour louer dans le bon sens

Le statut LMNP : Définition et fonctionnement

Passons de l’autre côté du miroir avec le statut de Loueur Meublé Non Professionnel (LMNP). Ici, la mélodie change, mais la note reste douce. Acheter un bien immobilier, qu’il soit ancien ou neuf, et le meubler selon une liste précise, c’est l’essence même de ce statut.

Avec le LMNP, vous pouvez louer votre bien meublé à divers profils de locataires : étudiants, jeunes actifs, personnes âgées ou encore saisonniers. C’est cette flexibilité qui rend ce statut si attractif pour de nombreux investisseurs.

Les avantages fiscaux du LMNP

Les bénéfices de ce statut sont nombreux :

- Déduction fiscale avantageuse : En tant que loueur meublé non professionnel, vous pouvez bénéficier d’un régime fiscal particulièrement attractif.

- Amortissement des biens : Il est possible d’amortir le bien et les meubles sur plusieurs années, réduisant ainsi votre base imposable et optimisant votre rentabilité.

- Flexibilité dans le choix des locataires : Que ce soit pour des étudiants, des seniors, ou des saisonniers, le LMNP offre une grande souplesse dans la gestion locative.

Par exemple, imaginons que vous ayez acheté un appartement dans une résidence étudiante. En le meublant selon les exigences de la LMNP, vous pouvez amortir jusqu’à 80% de la valeur du bien sur une période de 30 ans. Ce mécanisme permet de diminuer vos revenus imposables et, par conséquent, de réduire vos impôts.

La gestion Locative sous le statut LMNP

Gérer un bien en LMNP peut sembler complexe, mais les avantages sont nombreux :

- Choix entre le régime BIC ou réel : Selon les recettes générées, vous pouvez opter pour le régime des bénéfices industriels et commerciaux (BIC) ou pour le régime réel. Chacun offre des avantages spécifiques en matière de déduction des charges.

- Déduction de nombreux frais : Les frais d’entretien, d’assurance, de rénovation et même les intérêts d’emprunt peuvent être déduits, ce qui permet de maximiser votre rentabilité.

- Amortissement fiscal des meubles et du bien : Chaque année, une partie de la valeur du bien et des meubles peut être déduite, réduisant ainsi la base imposable.

L’aspect administratif peut paraître intimidant, mais il est possible de faire appel à des professionnels pour vous accompagner dans la gestion de votre bien. La clé est de bien comprendre les règles et de structurer votre investissement de manière optimale.

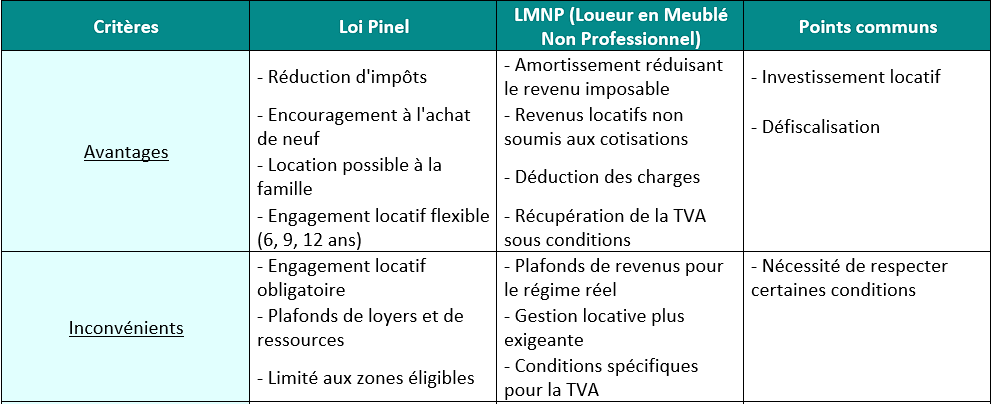

Comparaison entre la Loi Pinel et le statut LMNP

Et si on mettait ces deux dispositifs face à face ? La Loi Pinel et le statut LMNP offrent tous deux des avantages pour les investisseurs, mais chacun a ses spécificités.

Avantages comparatifs

Loi Pinel :

- Avantage fiscal : La réduction d’impôt peut atteindre jusqu’à 63 000 euros sur 12 ans, ce qui permet d’alléger significativement la pression fiscale.

- Investissement sécurisé : Les zones éligibles à la Loi Pinel sont choisies pour leur forte demande locative, assurant une occupation rapide et continue des biens immobiliers.

- Patrimoine immobilier : C’est une opportunité de se constituer un patrimoine solide et durable, avec une valeur sûre comme la pierre.

LMNP :

- Amortissement des meubles et du bien : Le statut LMNP permet d’amortir jusqu’à 80% de la valeur du bien sur 30 ans, réduisant ainsi la base imposable et optimisant la rentabilité.

- Flexibilité dans le choix des biens et des locataires : Que ce soit dans l’ancien ou le neuf, le LMNP offre une plus grande liberté d’investissement et de gestion.

- Déduction de nombreux frais : Les frais d’entretien, d’assurance, de rénovation et même les intérêts d’emprunt peuvent être déduits, maximisant ainsi la rentabilité.

Rentabilité et revente

La rentabilité est souvent un facteur décisif. En général, le LMNP offre une rentabilité plus élevée, grâce à l’amortissement et à la déduction des frais. De plus, à la revente, certains bénéfices peuvent être exonérés d’impôt sur la plus-value, offrant une sortie de scène en douceur.

Loi Pinel :

- Rentabilité : La rentabilité est assurée par la forte demande locative dans les zones éligibles, mais elle est souvent un peu moins élevée que celle du LMNP.

- Revente : Au terme de la période de location, le bien peut être revendu sans contrainte, souvent à un prix intéressant dans une zone attractive.

LMNP :

- Rentabilité : Le LMNP offre généralement une rentabilité plus élevée grâce à la possibilité d’amortissement et à la déduction de nombreux frais.

- Revente : Certains bénéfices peuvent être exonérés d’impôt sur la plus-value, ce qui est un avantage non négligeable lors de la revente du bien.

Engagement et gestion

Avec la Loi Pinel, l’engagement est de 6, 9 ou 12 ans. C’est un chemin balisé, où chaque pas est mesuré. Le LMNP, en revanche, demande une gestion plus active, mais offre une liberté d’action appréciable.

Loi Pinel :

- Engagement : La durée de location est fixée à 6, 9 ou 12 ans, offrant une stabilité mais aussi une certaine rigidité.

- Gestion : La gestion est relativement simple, surtout avec des outils comme ceux proposés par 123loger, facilitant la mise en relation entre locataires et propriétaires.

LMNP :

- Engagement : Plus flexible, sans durée de location fixe imposée par la loi, ce qui permet une adaptation à la situation personnelle de l’investisseur.

- Gestion : Peut être plus complexe en raison des nombreuses déductions possibles et de la nécessité de maintenir le bien en bon état pour qu’il reste attractif.

Cumuler la loi Pinel et le statut LMNP

Il est tout à fait possible de cumuler les avantages de la Loi Pinel et du statut LMNP. Cette stratégie permet de maximiser les défiscalisations et d’optimiser le rendement locatif de vos investissements immobiliers.

Avantages du cumul

- Double réduction fiscale : En combinant les dispositifs, vous pouvez bénéficier d’une réduction d’impôt grâce à la Loi Pinel et d’une déduction des frais et amortissements avec le LMNP.

- Diversification du patrimoine : Investir dans des biens neufs avec la Loi Pinel et dans des biens anciens ou récents avec le LMNP permet de diversifier votre portefeuille immobilier.

- Optimisation de la rentabilité : La rentabilité locative est accrue grâce aux avantages fiscaux des deux dispositifs, réduisant ainsi les risques et maximisant les gains.

Comment cumuler les deux dispositifs

Pour tirer parti des deux dispositifs, voici quelques étapes à suivre :

- Investir dans un bien neuf éligible à la Loi Pinel : Profitez de la réduction d’impôt en respectant les critères de zonage et de plafonnement des loyers.

- Aménager un autre bien en LMNP : Acquérir un bien ancien ou récent, le meubler selon les exigences du LMNP, et bénéficier des avantages fiscaux associés.

En combinant ces stratégies, vous optimisez votre projet d’investissement immobilier et profitez d’un rendement accru tout en réduisant votre charge fiscale. Cela demande une bonne connaissance des marchés immobiliers et une gestion rigoureuse, mais les avantages peuvent être considérables.

Nouvelles opportunités pour les investisseurs en immobilier meublé et locatif

Investir dans l’immobilier meublé et locatif offre de nombreuses opportunités pour maximiser vos revenus et diversifier votre patrimoine. Voici quelques conseils pour tirer le meilleur parti de ces investissements.

Stratégies pour maximiser les revenus locatifs

- Achat judicieux : Sélectionner des biens situés dans des zones à forte demande locative garantit une occupation continue et des loyers compétitifs. Utiliser les outils de 123loger peut vous aider à trouver des locataires rapidement et à maintenir un taux d’occupation élevé.

- Optimisation des loyers : Fixer des loyers conformes aux plafonds et compétitifs sur le marché local pour attirer les meilleurs locataires tout en respectant les critères de défiscalisation.

- Entretien et rénovation : Maintenir le bien en bon état et réaliser des rénovations régulières augmentent la satisfaction des locataires et la valeur du bien, contribuant ainsi à une meilleure rentabilité.

- Diversification des types de biens : Investir dans différents types de biens immobiliers, tels que des appartements meublés pour les étudiants ou des maisons pour les familles, permet de diversifier les risques et d’optimiser les revenus locatifs.

Avantages de l’investissement en immobilier meublé

- Revenus locatifs stables : Les biens meublés attirent une large gamme de locataires, garantissant ainsi une occupation continue et des revenus réguliers.

- Flexibilité : La possibilité de choisir entre différents régimes fiscaux permet d’adapter l’investissement à votre situation personnelle et d’optimiser la fiscalité.

- Amortissement : L’amortissement des meubles et du bien immobilier réduit la base imposable, augmentant ainsi la rentabilité nette de l’investissement.

Optimisation de la gestion locative

Gérer efficacement vos biens locatifs est crucial pour maximiser la rentabilité et assurer une gestion sans stress. Voici quelques conseils pour optimiser la gestion locative de vos biens meublés et locatifs.

Utilisation d’outils de gestion locative

- Plateformes de mise en relation : Utiliser des plateformes comme 123loger pour simplifier la mise en relation entre locataires et propriétaires. Cela permet de trouver des locataires rapidement et de réduire les périodes de vacance locative.

- Automatisation des tâches : Utiliser des logiciels de gestion locative pour automatiser les tâches courantes telles que la collecte des loyers, la gestion des contrats et le suivi des réparations.

- Suivi des performances : Analyser régulièrement les performances de vos biens locatifs pour identifier les opportunités d’amélioration et maximiser le rendement.

Gestion des relations avec les locataires

- Communication proactive : Maintenir une communication ouverte et proactive avec vos locataires pour résoudre rapidement les problèmes et assurer leur satisfaction.

- Entretien régulier : Planifier des inspections régulières pour s’assurer que les biens sont bien entretenus et effectuer les réparations nécessaires.

- Règlement clair : Établir des règles claires et des attentes pour les locataires afin de minimiser les conflits et de garantir une cohabitation harmonieuse.

Analyse du marché immobilier

Comprendre les tendances du marché immobilier est essentiel pour faire des investissements éclairés. Voici quelques points clés pour analyser le marché et identifier les meilleures opportunités.

Tendances actuelles du marché immobilier

- Zones à forte demande : Identifier les zones où la demande locative est élevée pour maximiser la rentabilité de vos investissements. Les grandes villes et les zones universitaires sont souvent des marchés attractifs.

- Évolution des prix : Suivre l’évolution des prix de l’immobilier dans différentes régions pour anticiper les tendances et ajuster vos stratégies d’investissement en conséquence.

- Impact des régulations : Tenir compte des régulations locales et nationales qui peuvent affecter le marché immobilier, telles que les lois sur le contrôle des loyers et les incitations fiscales.

Prévisions à court et long terme

- Croissance démographique : Analyser les tendances démographiques pour identifier les régions en croissance où la demande de logements est susceptible d’augmenter.

- Développement économique : Étudier le développement économique des régions pour comprendre les opportunités d’emploi et leur impact sur le marché immobilier.

- Changements législatifs : Anticiper les changements législatifs qui pourraient affecter le marché immobilier et ajuster vos stratégies d’investissement en conséquence.

Fiscalité et comptabilité des investissements locatifs

Gérer efficacement la fiscalité et la comptabilité de vos investissements locatifs est crucial pour maximiser vos revenus et optimiser votre rentabilité. Voici quelques points clés à considérer.

Détails sur la fiscalité applicable aux revenus locatifs

- Régimes fiscaux : Comprendre les différents régimes fiscaux applicables aux revenus locatifs, tels que le régime micro-foncier, le régime réel, et le régime des bénéfices industriels et commerciaux (BIC) pour le LMNP.

- Déductions fiscales : Profiter des déductions fiscales disponibles, comme les charges de copropriété, les intérêts d’emprunt, les frais de gestion et d’assurance.

- Amortissements : Maximiser les amortissements pour réduire la base imposable et augmenter la rentabilité.

Conseils comptables pour optimiser les déductions et amortissements

- Tenue de comptes rigoureuse : Maintenir une comptabilité rigoureuse pour suivre les revenus et les dépenses liés à vos investissements locatifs.

- Déclarations fiscales : Optimiser les déclarations fiscales en profitant des déductions et amortissements disponibles.

- Planification fiscale : Planifier les investissements et les dépenses pour maximiser les avantages fiscaux et minimiser les charges fiscales.

Exemples pratiques de calculs de rentabilité et de charges fiscales

- Calcul de la rentabilité brute : Calculer la rentabilité brute en divisant les revenus locatifs annuels par le coût d’acquisition du bien.

- Calcul de la rentabilité nette : Calculer la rentabilité nette en déduisant les charges et les impôts des revenus locatifs annuels.

- Exemples de scénarios : Présenter des exemples de scénarios pour illustrer l’impact des déductions fiscales et des amortissements sur la rentabilité nette.

Financement de l’investissement immobilier

Le financement est une étape cruciale dans tout projet d’investissement immobilier. Voici quelques conseils pour obtenir les meilleures conditions de financement et gérer les risques financiers.

Options de financement

- Prêts immobiliers : Explorer les différentes options de prêts immobiliers disponibles, telles que les prêts à taux fixe, les prêts à taux variable, et les prêts in fine.

- Taux d’intérêt : Comparer les taux d’intérêt proposés par différentes institutions financières pour obtenir les meilleures conditions de financement.

- Montages financiers : Considérer les montages financiers innovants, tels que le crowdfunding immobilier ou les prêts entre particuliers.

Conseils pour obtenir les meilleures conditions de financement

- Dossier solide : Préparer un dossier de financement solide avec tous les documents requis, tels que les relevés bancaires, les justificatifs de revenus, et les estimations de valeur du bien.

- Négociation : Négocier avec les institutions financières pour obtenir les meilleures conditions de prêt, telles que des taux d’intérêt réduits, des frais de dossier réduits, et des conditions de remboursement flexibles.

- Anticipation des risques : Analyser les risques financiers et prévoir des mesures de protection, telles que l’assurance emprunteur et la diversification des investissements.

Gestion du risque financier et optimisation des coûts

- Évaluation des risques : Évaluer les risques financiers associés à l’investissement immobilier, tels que la vacance locative, les fluctuations du marché immobilier, et les augmentations des taux d’intérêt.

- Optimisation des coûts : Optimiser les coûts en négociant les tarifs des prestataires de services, en réduisant les charges de gestion, et en maximisant les déductions fiscales.

- Stratégies de gestion des risques : Mettre en place des stratégies de gestion des risques, telles que la diversification des investissements, la constitution d’un fonds de réserve, et l’utilisation de produits d’assurance adaptés.

Aspects juridiques et contractuels

Gérer les aspects juridiques et contractuels de vos investissements immobiliers est essentiel pour assurer la sécurité et la rentabilité de vos projets. Voici quelques points clés à considérer.

Réglementations juridiques liées à la location de biens immobiliers

- Législation locale : Se tenir informé des réglementations locales en matière de location de biens immobiliers, telles que les lois sur le contrôle des loyers, les obligations des propriétaires et des locataires, et les normes de sécurité et d’habitabilité.

- Obligations légales : Respecter les obligations légales en matière de déclaration des revenus locatifs, de paiement des taxes foncières, et de respect des normes de construction et de rénovation.

- Mises à jour législatives : Suivre les mises à jour législatives et réglementaires pour anticiper les changements et ajuster vos stratégies d’investissement en conséquence.

Rédaction de contrats de location

- Clauses essentielles : Inclure des clauses essentielles dans les contrats de location, telles que la durée du bail, le montant du loyer, les modalités de paiement, les responsabilités des parties, et les conditions de résiliation.

- Obligations des parties : Définir clairement les obligations des parties, telles que les obligations d’entretien et de réparation, les obligations d’assurance, et les obligations de respect des règles de copropriété.

- Mise à jour des contrats : Mettre à jour régulièrement les contrats de location pour refléter les changements législatifs et les évolutions du marché immobilier.

Gestion des litiges et recours possibles

- Prévention des litiges : Prévenir les litiges en établissant des règles claires, en maintenant une communication ouverte avec les locataires, et en respectant les obligations légales et contractuelles.

- Médiation et conciliation : Utiliser des méthodes de médiation et de conciliation pour résoudre les litiges de manière amiable et éviter les recours judiciaires.

- Recours judiciaires : En cas de litige, connaître les recours judiciaires possibles, tels que les actions en justice pour recouvrement des loyers impayés, les actions en résiliation de bail, et les recours en réparation des dommages.

Conclusion : bâtir un avenir solide avec vos investissements immobiliers

Que vous penchiez pour la Loi Pinel, le statut LMNP, ou une combinaison des deux, l’important est de faire un choix éclairé. Ces dispositifs offrent chacun des avantages significatifs pour les investisseurs immobiliers, permettant de bâtir un avenir solide.